Wer von Gründerpionieren vergangener Tage hört, wundert sich oftmals, wie einfach diese von der Bank an Geld gekommen sind. Tendenziell waren die Institute früher viel eher dazu bereit, großzügig Risikokapital an Gründer zu vergeben. In der heutigen Zeit ist das zwar nach wie vor möglich. In der Regel fallen die Beträge dafür jedoch etwas kleiner aus und vor allem werden dafür in den meisten Fällen zusätzlich auch noch Sicherheiten verlangt. Im Falle von Gründern kann es sich dabei vor allem um die folgenden Dinge handeln.

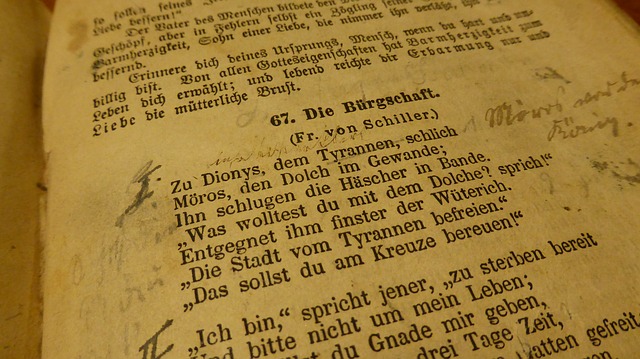

Eine Bürgschaft wird auch noch in der heutigen Zeit sehr oft dazu verwendet, um das Risiko eines Kreditausfalls für die Banken zu reduzieren.

Warum verlangt die Bank Sicherheiten?

Als Gründer ist es bereits im Vorfeld wichtig, sich Gedanken über die mögliche Finanzierung seines Vorhabens zu machen. Jeder Neu-Unternehmer sollte sich beispielsweise auch erkundigen, welche Förderkredite er eventuell in Anspruch nehmen könnte.

Viele Gründer stellen sich die Frage, warum die Bank überhaupt Sicherheiten von ihnen haben möchte. Aus ihrer Sicht wird ihr Vorhaben ohnehin erfolgreich und der Kredit in kürzester Zeit wieder beglichen sein. Doch aus Sicht der Bank ist die Antwort darauf sehr einfach: Die Sicherheiten dienen zur Absicherung, wenn der Kredit nicht mehr bedient werden kann. Denn in diesem Fall hat das jeweilige Kreditinstitut die Möglichkeit, die eingesetzte Sicherheit als Ausgleich zu verwenden.

Die Sicherheiten sind also vor allem dazu da, um das Risiko eines Totalausfalls für die Banken zu minimieren. Eine gesetzliche Verpflichtung für die Einforderung von Sicherheiten besteht dabei allerdings nicht. Sie werden jedoch oftmals auch dazu verwendet, um die Konditionen eines Kredits zu verbessern. Wer von exklusiven Kreditkonditionen profitieren möchte, ist deshalb gut damit beraten, entsprechende Sicherheiten einzusetzen.

Für die Banken sind bei den Sicherheiten verschiedene Kriterien wichtig:

- Der Wert der Sicherheit muss einfach ermittelbar sein.

- Die Sicherheit sollte während der Laufzeit keinen oder nur einen geringen Wertverlust aufweisen.

- Die Sicherheit sollte nicht einfach an andere verkauft werden können.

- Der Wert der Sicherheit sollte unabhängig davon sein, wie die wirtschaftliche Situation des Kreditnehmers ist.

Welche Kategorien von Sicherheiten gibt es?

Bei der Art von Kreditsicherheiten wird von den Banken zwischen zwei unterschiedlichen Kategorien unterschieden.

Zum einen handelt es sich dabei um die sogenannten Personalsicherheiten beziehungsweise personenbezogenen Sicherheiten. Dabei haftet eine dritte Person für die aufgenommene Kreditsumme. Bei Zahlungsrückständen darf sich die Bank direkt an die Person wenden, die sich als Sicherheit zur Verfügung gestellt hat. Voraussetzung, dass die jeweilige Person als Sicherheit von der Bank akzeptiert wird, ist aber selbstverständlich, dass diese selbst eine gute Bonität aufweist oder eben auch über entsprechende Sicherheiten verfügt.

Zum anderen handelt es sich um sogenannte Real- beziehungsweise Sachsicherheiten. Dabei werden die Rechte von bestimmten Dingen an die Bank übergeben. In der Regel kommen diese jedoch nur bei größeren Summen zum Einsatz. Wer lediglich einen Kleinkredit bis etwa 10.000 Euro benötigt, kommt auch ohne diese Sachsicherheiten aus, wenn er eine entsprechend gute Bonität aufweist. Welche Art von Sicherheit gefordert wird, liegt in letzter Konsequenz jedoch in den Händen des jeweiligen Sachbearbeiters der Bank.

Welche Personalsicherheiten können herangezogen werden?

Die mit Abstand am häufigsten verwendete Personalsicherheit ist die Bürgschaft. Dabei haftet eine dritte Person für die Summe, die der Kreditnehmer von der Bank geliehen hat.

In der Praxis wird dabei zwischen selbstschuldnerischen Bürgschaften und Ausfallbürgschaften unterschieden. Häufiger kommt die Ausfallbürgschaft zum Einsatz, bei der der Bürge erst dann haftet, wenn ein Prozess der Bank gegen den Kreditnehmer erfolglos war. Im Gegensatz dazu haben die Banken bei der selbstschuldnerischen Bürgschaft jederzeit während der Kreditlaufzeit die Möglichkeit, auf das Vermögen des Bürgen zuzugreifen. Darauf lassen sich im geschäftlichen Alltag nur sehr wenige Bürgen ein.

Als mögliche Bürgen kommen in den häufigsten Fällen Verwandte zum Einsatz. Der Grund dafür ist, dass das Vertrauensverhältnis in diesem Fall am größten ist. Doch grundsätzlich ist es jedem Menschen im geschäftsfähigen Alter erlaubt, eine Bürgschaft zu übernehmen. Es kann sich deshalb auch um Freunde oder bestehende Geschäftspartner handeln. Die entscheidende Frage dabei ist jedoch, ob diese von der Bank akzeptiert werden. Vor allem Ehepartner werden oft abgelehnt, weil diese Art der Bürgschaft von vielen Gerichten als sittenwidrig eingestuft wird.

Neben der Bürgschaft gibt es Personalsicherheiten auch noch in Form einer Garantie, eines Schuldbeitritts oder einer Patronatserklärung. Diese haben jedoch fast nur noch historische Bedeutung und kommen bei der Vergabe von Gründungskrediten so gut wie nie zum Einsatz.

Welche Real- beziehungsweise Sachsicherheiten werden von den Banken gefordert?

Zu den beliebtesten Sachsicherheiten gehören die Grundschuld und die Hypothek.

Vor allem Immobilien werden dafür sehr gerne herangezogen. Das liegt daran, dass in diesem Fall die Wertermittlung sehr einfach ist und die Sicherheit für einen sehr langen Zeitraum verwendet werden kann. Wenn der Kredit nicht mehr bedient werden kann, hat die Bank das Recht, sich ihr geborgtes Geld durch eine Zwangsversteigerung der Immobilie zurückzuholen.

Beide Begriffe werden oftmals in einen Topf geworfen, doch in der Praxis besteht ein wesentlicher Unterschied: Die Hypothek wird mit Dauer der Laufzeit immer kleiner und nach vollständiger Rückzahlung des Kredits aus dem Grundbuch getilgt. Die Grundschuld bleibt hingegen auch nach der vollständigen Tilgung weiterhin im Grundbuch eingetragen.

Für bewegliche Gegenstände kommt zumeist das Pfandrecht zum Einsatz. Ein typisches Beispiel dafür ist das eigene Auto. Da es sich dabei jedoch um ein Objekt mit großem Wertverlust handelt, machen die Banken nur selten Gebrauch davon. Damit das Fahrzeug während der Kreditlaufzeit nicht veräußert werden kann, muss der Fahrzeugschein dafür zumeist bei der Bank aufbewahrt werden.

In den meisten Fällen kommt statt des Pfandrechts bei beweglichen Gegenständen die Sicherungsübereignung zum Einsatz. Der große Unterschied besteht darin, dass das Fahrzeug oder jede andere Sicherheit in diesem Fall weiterhin verwendet werden darf.

Wer eine Kapitallebensversicherung abgeschlossen hat, kann diese ebenfalls als Kreditsicherheit einsetzen. In diesem Fall handelt es sich in der Fachsprache um eine Forderungsabtretung. Wenn die Raten nicht bezahlt werden, hat die Bank die Möglichkeit, die Lebensversicherung zur Begleichung des offenen Betrages zu verwenden.